Conoce la diferencia entre crédito hipotecario y leasing habitacional

En Colombia, adquirir una vivienda propia sigue siendo un objetivo importante para muchas personas. De acuerdo con datos recientes de Camacol, de octubre de 2023 a noviembre de 2024, se han vendido 144.375 unidades de vivienda, tanto de interés social como no social. Además, según el Informe de Financiación de vivienda III trimestre de 2024 del DANE, durante los últimos doce meses a septiembre de 2024, se financiaron 187.112 unidades habitacionales, de las cuales 177.287 fueron créditos de vivienda y 9.825 leasing habitacional. Sin embargo, a pesar de la demanda, muchas personas aún enfrentan desafíos a la hora de financiar su casa propia.

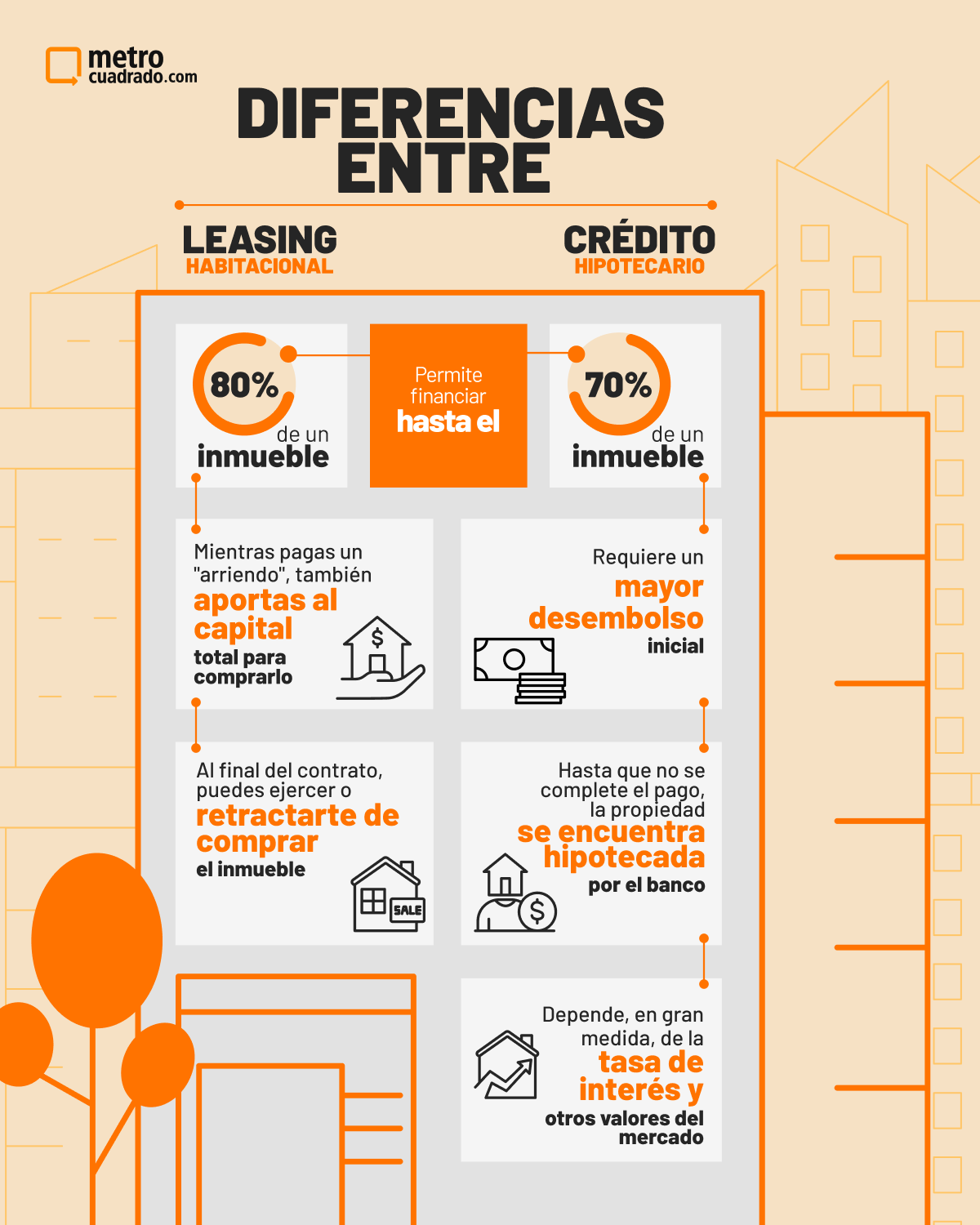

Por lo que existen diferentes opciones de financiamiento para la compra de vivienda, entre ellas el crédito hipotecario y el leasing habitacional, que son dos de los mecanismos más utilizados en el país. Aunque ambos sirven para adquirir una propiedad, cada uno tiene características, requisitos y beneficios distintos. En este artículo, te ayudamos a comprender las diferencias clave entre estas dos alternativas, para que puedas tomar la mejor decisión al momento de dar el paso hacia tu hogar.

1. Crédito Hipotecario

El crédito hipotecario es un préstamo otorgado por una entidad financiera para la compra de una vivienda. En este modelo, la propiedad queda a nombre del comprador desde el inicio, pero está sujeta a una hipoteca como garantía para asegurar el pago de la deuda. Algunas de sus características son:

- Propiedad a nombre del cliente: Desde el momento de la firma del crédito, el comprador es el propietario legal de la vivienda, aunque la entidad financiera tiene un derecho de garantía sobre la propiedad hasta que el crédito esté completamente cancelado.

- Cuotas mensuales: El cliente paga mensualidades que incluyen tanto los intereses como la amortización del capital. El monto de las cuotas varía según el valor del crédito, el plazo de pago (que puede ser de 5 a 30 años) y la tasa de interés.

- Tasa de interés fija o variable: Las tasas de interés pueden ser fijas o variables, lo que afecta la estabilidad de las cuotas a lo largo del tiempo.

- Subsidios y beneficios: En Colombia, el crédito hipotecario puede beneficiarse de subsidios de vivienda, como el subsidio de interés social (VIS) o los ofrecidos por el Fondo Nacional del Ahorro (FNA), lo que ayuda a reducir el valor de las cuotas mensuales, especialmente para viviendas de interés social.

2. Leasing Habitacional

El leasing habitacional es un modelo de financiación en el que una entidad financiera adquiere la vivienda elegida por el cliente, quien puede habitarla desde el inicio, pero la propiedad sigue a nombre de la entidad hasta que finalice el contrato. Algunas de sus principales características son:

- Propiedad a nombre de la entidad financiera: Aunque el cliente puede habitar la vivienda desde el principio, la propiedad permanece registrada a nombre de la entidad financiera durante todo el contrato.

- Opción de compra al final del contrato: Al finalizar el contrato de leasing, el cliente tiene la opción de comprar la propiedad pagando un monto final predeterminado, conocido como la "opción de compra", que suele ser más bajo que el valor de la vivienda en el mercado.

- Canon de arrendamiento mensual: Durante el plazo del leasing, el cliente paga un canon mensual que cubre el costo de arrendamiento, que incluye tanto los intereses como la amortización del capital. En términos generales, las cuotas mensuales en el leasing habitacional suelen ser más bajas que las de un crédito hipotecario tradicional.

- Beneficios fiscales: En Colombia, el leasing habitacional ofrece la ventaja de que los pagos pueden considerarse como un gasto de arrendamiento, lo cual puede otorgar beneficios fiscales para el cliente, como deducciones en el impuesto sobre la renta.

Diferencias Clave entre Crédito Hipotecario y Leasing Habitacional en Colombia

- Propiedad: En el crédito hipotecario, la propiedad se transfiere al comprador desde el principio, mientras que en el leasing habitacional, la propiedad sigue siendo de la entidad financiera hasta que el cliente ejerza la opción de compra al final del contrato.

- Pago mensual: Ambos modelos implican pagos mensuales, pero en el crédito hipotecario, estos pagos incluyen una parte del capital y los intereses, mientras que en el leasing habitacional, los pagos se consideran como arrendamiento y también incluyen intereses y amortización.

- Opción de compra: Con el crédito hipotecario, el comprador es dueño de la propiedad desde el principio. En el leasing habitacional, el cliente tiene la opción de adquirir la propiedad al final del contrato, pero no es propietario hasta que ejerza esa opción.

- Beneficios fiscales: Los pagos realizados en el leasing habitacional pueden ser considerados como un gasto de arrendamiento, lo cual ofrece ventajas fiscales, algo que no aplica de la misma manera en los créditos hipotecarios.

Te puede interesar: Conozca cómo manejar las finanzas con su pareja y no afectar el amor

Foto: iStock

Guillermo Alarcón, ex director de vivienda y leasing de Asobancaria, habló con Metrocuadrado para explicar las ventajas de cada uno y entender a profundidad cómo funcionan.

Ventajas del crédito hipotecario

Este producto financiero está muy consolidado en Colombia, por lo cual hay mayor cantidad de entidades ofreciendo este producto. Los trámites suelen ser más rápidos y la documentación requerida menor. De otra parte, la propiedad del inmueble queda en cabeza del hogar desde el principio. Al final de la operación el levantamiento de la hipoteca es más barato que el traspaso de la propiedad que se hace en leasing.

Ventajas del leasing habitacional

Como la propiedad está en la entidad de crédito hasta que termina el contrato, se suele financiar un porcentaje mayor de la cuota inicial, usualmente entre el 80% y el 90%. A veces es posible también realizar la operación a una tasa más baja. No obstante, al final de la operación se incurre en un costo más alto asociado al traspaso de propiedad del inmueble del banco al cliente.

Si se trata de una persona joven que quiere acceder a su primera vivienda, ¿cuál de los dos se recomienda?

Ambos instrumentos son adecuados para que una persona joven adquiera vivienda y depende de variables particulares como la capacidad de ahorro. Como el horizonte de tiempo es amplio, una estrategia aconsejable es buscar financiación a 20 años o más, buscando que las cuotas sean lo más bajas posibles, pero realizar abonos a capital cuando se tengan excedentes. La existencia de subsidios tanto en el segmento VIS como el NO VIS y niveles de tasa de interés históricamente bajos hacen atractivo adquirir vivienda actualmente.

Aquí puedes buscar tu inmueble. Haz clic en la imagen:

Foto: iStock

¿Cómo es el proceso para aplicar a cada uno de estos métodos de financiación?

Crédito hipotecario:

1. Realiza el estudio de tu capacidad de pago con la entidad financiera.

2. Buscar el estudio de títulos y el avalúo del inmueble, para que el banco calcule cuanto le pagará y qué intereses serán.

2. Presenta documentos como certificación de ingresos y extractos bancarios.

3. Firma el contrato de hipoteca y adquiere el inmueble.

Leasing habitacional:

1. Elige el inmueble y realiza el proceso con la entidad financiera.

2. Entrega la documentación requerida, similar al crédito hipotecario.

3. Firma el contrato de leasing y habita el inmueble.

Con esta infografía también te explicamos detalles:

Aquí puedes simular tu crédito. Haz clic en la imagen:

Recuerda que tú también puedes lograr tener casa propia.

Lee también: Cinco consejos a tener en cuenta si te vas a independizar de tus papás

Fuentes Consultadas: Informe de Financiación de vivienda (FIVI) III trimestre de 2024, DANE/ CAMACOL

Artículos destacados

- ¿Cuánto me presta un banco para vivienda según mi sueldo?

- Cómo funciona la Ley 546 de 1999 para comprar vivienda

- ¿Qué es afectación a vivienda familiar y patrimonio de familia?

- Cómo iniciar tu vida crediticia en Colombia y acceder a crédito

- ¿Qué es y para qué sirve una compra de cartera? Ventajas y desventajas